- 绿景控股卖无可卖成壳股 股权转让款被欠业绩堪忧

- 2019年10月21日来源:新浪财经

提要:10月14日,绿景控股披露前三季度业绩报告,预计亏损在160-230万之间,单三季度亏损在70-130万元之间。如果四季度没有好转,全年或难逃亏损命运。公司披露亏损原因是“营业收入减少”,其实相比去年同期营收基本持平,只不过没有了处置资产收益。

10月14日,绿景控股披露前三季度业绩报告,预计亏损在160-230万之间,单三季度亏损在70-130万元之间。如果四季度没有好转,全年或难逃亏损命运。

公司披露亏损原因是“营业收入减少”,其实相比去年同期营收基本持平,只不过没有了处置资产收益。

2018年依靠出售旗下子公司股权,公司在主营业务亏损的情况下将净利润“掰正”。然而截至目前公司尚未收回全部股权转让款,还有3174.8万元的价款已经逾期,公司已对这笔违约款计提了232.57万元的减值准备。如果这笔尾款不能收回,将对绿景控股本来已经陷入亏损的业绩造成更大打击。

目前已沦为“空壳”的绿景控股,接下来会如何自救呢?

3174.8万余款难收回 绿景控股又陷亏损泥潭

10月10日,深交所向绿景控股发出关注函,对于股权转让剩余款项未收回的事项进行问询。

2018年8月,绿景控股通过议案,公司全资子公司广州明安将持有北京明安100%股权、明安康和100%股权出售给明智未来;广州明安将持有的南宁市明安医院管理有限公司70%股权出售给广州市誉华置业有限公司。

双方协议签订后,广州誉华在2018年年底前已经支付了全部转让款1.99亿元。而明智未来未完全支付。

2019年2月28日,绿景控股收到明智未来《关于股权转让尚未支付款项及违约金支付计划的说明》,承诺分三期支付余款:

1、不迟于2019年3月26日,支付1000万元。

2、不迟于2019年9月30日,累计支付2000万元。

3、至迟于2019年11月30日,付清全部股权转让价款且清偿《股权转让协议》合同项下相关违约金。

截至9月30日,约定的这笔1000万元转让款明智未来迟迟未支付,截至目前明智未来尚有3174.8万元的股权转让款及违约金尚未支付。

根据绿景控股的回复,公司从2019年2月起已多次向对方催收无果,未来拟采取包括发律师函等法律措施继续催收。目前这笔欠款已按照6%计提232.57万元减值准备,如果完全收不回来,对公司的业绩将是又一个沉重打击。

事实上,明智未来的拖欠一定程度上已经影响到了绿景控股的账面资金情况。上半年绿景控股经营活动现金流净额为-615.19万元;投资活动产生的现金流为988.69万元;因为先前的定增流产,退给天安人寿履约保证金,筹资活动流出1.6亿元。截至6月30日,账上现金及等价物由期初的2.35亿元下降到了7859.74万元。如果营收不能改善,未来现金持续流出,出售股权的资金迟迟不能收回,这可能会影响到公司日常运营。

数次转型失败沦为壳股 公司表示要继续转型

不断变卖资产的绿景控股已沦为“壳股”。

绿景控股前身是海口新能源股份有限公司,最初从事新型燃料与炉具业务,后介入房地产业务,因经营不善被广州恒大收购,改名“恒大地产”。恒大接手后公司业务并无明显起色,2006年将其转让给广州市天誉房地产开发公司,改名“绿景地产”。

2010年,由于公司融资能力差、获取土地储备困难,再加上宏观调控。绿景控股决定剥离地产开发业务,置入酒店管理资产,转型为“专注于经营高端酒店、写字楼; 受托经营管理酒店、品牌输出及服务咨询的上市公司。”然而重组最终搁置。

2014年,绿景控股再次筹划转型,拟募集资金投资于柬埔寨年产400万吨生物质能源原料木薯种植及加工产业化项目,同样未果。

2015年3月,绿景控股与首都医科大学附属北京儿童医院(以下简称北京儿童医院)签订《战略合作协议书》,拟在全国各地新建及收购儿童医院、妇女儿童诊疗中心、儿童中心等专科医院 (以下简称儿童医院),这些医院授权使用北京儿童医院集团等品牌,并纳入北京儿童医院集团统一管理。同时配套募资不超过200亿元。

公司称在此之前存量房地产项目销售只能维持微利水平,没有土地储备和开发项目,没有持续盈利能力。而自从筹划非公开发行事项以来,“医疗服务业务已实质性展开,且成为公司主营业务的发展重心”。

然而这次定增最终在2017年以失败告终,公司与儿童医院签订的合作协议,孙公司明安医院与北京儿研所的合作也宣告终止。

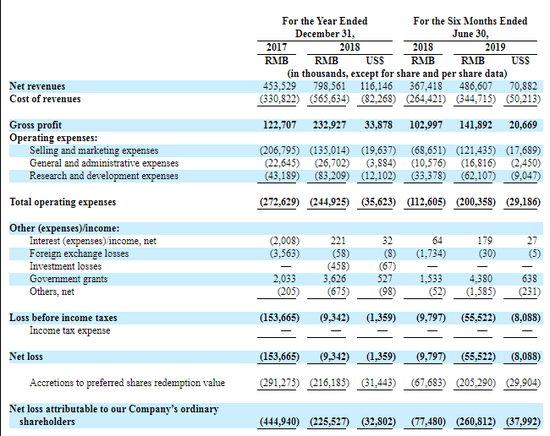

截至2017年,绿景控股的房地产业务已经快剥离干净,主要剩清理库存的工作。而医疗服务业务仍处在投入阶段,收入仅525.75万元。当年亏损额高达8326.08万元。

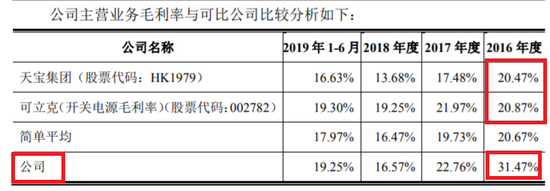

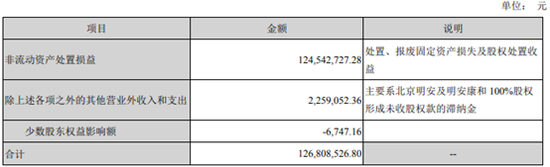

转型失败后的2018年,绿景控股主营业务陷入巨亏,扣非净利润为4936.7万元。经营现金流为-1478.41万元。依靠处置北京明安、明安康和与南宁明安70%股权获得1.25亿元的收益,这才使当年业绩由亏损转为盈利7744.15万元。

今年上半年,营收仅有767.57万元,跟上年同期持平,净利润与经营活动现金流均为负值。

剥离医疗业务后,公司主要营收来源重新回到物业管理上,上半年物业管理收入732.89万元,占到收入的95%。从持有的资产情况来看,绿景控股已经成为一个“壳”。

目前公司总资产为2.53亿元,其中占比最大的是8460.39万元的长期股权投资;其次是7859.74万元的货币资金;2820.12万元的存货,主要系持有的车位;2189.73万元的固定资产;3082.79万元的应付与其他应付款。

在卖掉三家子公司股权后,公司还剩6家参控股公司,其中仅一家——广州明安医疗是盈利的,上半年净利润306.41万元。而且6家公司中有4家净资产均为负值,仅两家地产开发子公司净资产为正。

陷入亏损的绿景控股已经开始面临无资产可卖的境地。

在半年报中,公司表示“将继续寻找、培育或收购可以给公司带来稳定现金流、成长性高的、较为成熟的优质资产,推进公司转型”。接下来会展开怎样的运作呢?