- 金富科技冲刺IPO 瓶盖撑起九成业绩且毛利率连年下滑

- 2019年08月27日来源:每日经济新闻

提要:从卖手机壳的杰美特,到“插座一哥”公牛,再到连锁馒头铺巴比馒头……越来越多“小买卖”开始冲击资本市场做“大生意”。如今,东莞一家做瓶盖的公司——金富科技股份有限公司(以下简称金富科技)也要IPO了。不过,记者通过金富科技的招股书(申报稿,下同)发现,公司业务较为单一,近九成业绩都是来自卖“塑料防盗瓶盖”,这让金富科技难以抵抗原材料价格上涨的压力,近年来毛利率持续下滑。

从卖手机壳的杰美特,到“插座一哥”公牛,再到连锁馒头铺巴比馒头……越来越多“小买卖”开始冲击资本市场做“大生意”。如今,东莞一家做瓶盖的公司——金富科技股份有限公司(以下简称金富科技)也要IPO了。

不过,记者通过金富科技的招股书(申报稿,下同)发现,公司业务较为单一,近九成业绩都是来自卖“塑料防盗瓶盖”,这让金富科技难以抵抗原材料价格上涨的压力,近年来毛利率持续下滑。

另外,金富科技也存在过度依赖大客户的情况,第一大客户华润怡宝“撑”起了公司近一半营收。不同于其他行业,金富科技的客户有极大的话语权,能够影响其供应商的选择,因此也导致了金富科技的供应商过度集中。

“瓶盖”撑起九成业绩

金富科技(原为金富有限)始于1991年,最初是一家生产打火机零配件的小厂,后于2001年开始进军瓶盖行业。

经过多年发展,金富科技业绩不断增长。招股书数据显示,2016年~2018年金富科技营业收入分别为4.56亿元、4.98亿元和5.68亿元。不过,从营收构成来看,金富科技业务较为单一,虽然其主要产品包括塑料防盗瓶盖、提手和其他产品,但近九成营收都是来自“塑料防盗瓶盖”。

据招股书,2016年~2018年金富科技塑料防盗瓶盖贡献的营收分别达到4亿元、4.37亿元和5.03亿元,占总营收比例分别为88.6%、88.7%和90.4%,占比呈逐年上升趋势。

对于业务的单一,金富科技似乎并未引起重视,而是认为瓶盖行业存在较高的行业准入壁垒。金富科技在招股书中表示,塑料防盗瓶盖是包装饮用水、包装饮料的必需部件,客户一般会因为采购量较大而选择具备一定生产规模和生产能力较强的生产商。

不过,一位业内人士指出,瓶盖行业目前已经是竞争比较充分的行业,而且在技术方面的门槛并不是很高,只要有资金就可以买到生产设备、聘请相关技术人员,基本就可以达到生产条件。瓶盖行业也不是有专利、有独家技术,只能你生产别人不能生产的行业。

记者注意到,金富科技在招股书列出的主要竞争对手业务则较为多元化。就连金富科技自己也表示:“公司主要竞争对手包括紫江企业、珠海中富(维权)、宏全国际等,均为生产包括塑料瓶、瓶盖等多种塑料产品,在瓶盖市场具有较高份额的包装企业,并且均具有较强的综合实力。”

在竞争对手多元化发展的背景下,金富科技此次拟上市募集资金仍是为了扩大塑料防盗瓶盖的产能。招股书显示,金富科技此次拟募投“塑料瓶盖生产基地扩建项目”“饮料塑料防盗瓶盖生产线技改项目”“研发中心建设项目”和“补充流动资金”等4个项目,拟分别投入2.93亿元、1.03亿元、4516万元和5000万元。

高度依赖大客户怡宝

在客户方面,金富科技存在集中度较高的风险。招股书显示,2016年~2018年,金富科技前五大客户分别为华润怡宝、景田、可口可乐、达能和惠州宝柏,合计销售金额分别为4.14亿元、4.59亿元和5.16亿元,占营业收入的比例分别为90.73%、92.13%和90.74%。

换句话说,金富科技超过90%的营收来自前五大客户。值得一提的是,这五大客户中,怡宝又是重中之重。2016年~2018年,金富科技对华润怡宝的销售收入分别为2.67亿元、2.58亿元和2.7亿元,占营业收入的比例分别为58.45%、51.70%和47.47%。

对于客户集中度较高的原因,金富科技表示,公司主营产品塑料防盗瓶盖的下游客户主要集中于瓶装水、饮料等行业,而我国瓶装水市场中,包括华润怡宝、景田、可口可乐在内的前六大品牌占据瓶装水合计超过80%的份额,下游客户市场集中度较高导致公司客户集中度较高。

但是,过度依赖单一客户,该客户的区域性则会限制金富科技的全国性发展。金富科技大客户华润怡宝和景田等品牌在华南地区占有较大的市场份额,因此在报告期内,金富科技的五成营业收入都来自于华南地区。金富科技若想向华中、华北地区发展,除了寄希望于大客户的业务发展,就只能依靠自己不断开辟新的客户,而金富科技也说过,新进入企业存在一定的客户壁垒。

另外,不同于其他行业,塑料包装行业公司的大客户对供应商的选择有极大的话语权。金富科技在招股书中提到,公司供应商的选择是受客户认可的原材料牌号范围所限制的。

因此,高度集中的大客户,也使得金富科技存在供应商集中度较高的风险。招股书数据显示,2016年~2018年,金富科技向前五大供应商的合计采购额分别为1.67亿元、2.16亿元和2.45亿元,占原材料采购总额的比例在八成左右。

在前五大供应商中,其对泰国PTT(泰国国家石油公司)采购占比最大,并且比例逐年增加,2016年~2018年,金富科技对泰国PTT的采购额占比分别为43.31%、40.96%和51.75%。可见,第一大供应商的占比和第一大客户的占比不相上下。而且,若未来客户发生变化,原材料供应商也可能需要随之改变。

毛利率连续下滑

正如前文所述,单一的业务、集中的客户和供应商,金富科技的发展多少会受到一些影响。原材料价格上涨,若企业自身无法消化原材料价格变动带来的不利影响,毛利率将会首先受到冲击。

金富科技在招股书中提到,塑料包装行业属于传统制造业,原材料成本是包装材料成本的主要构成部分。金富科技主要产品塑料防盗瓶盖的主要原材料为HDPE(高密度聚乙烯),报告期内,其对HDPE采购比重达80%。

可是,2016年~2018年,受原油价格上涨波动影响,HDPE薄膜通用料价格也波动上涨。招股书数据显示,受此影响,金富科技同期HDPE采购平均单价分别为8.25元/千克、8.92元/千克和9.83元/千克,2017年度、2018年度HDPE采购平均单价涨幅分别为8.12%、10.20%。

在原材料成本上涨的背景下,金富科技主要产品的销售单价并未提升。其中,塑料防盗瓶盖2016年-2018年的平均单价分别为392元/万个、383.23元/万个和385.02元/万个。虽然2018年塑料防盗瓶盖的单价有所回升,但整体呈下降趋势。

除了塑料防盗瓶盖,金富科技提手类产品价格下降明显,2017年~2018年,平均单价同比下滑5.65%和3.74%。对于提手价格下降的主要原因,金富科技称,系公司争取主要客户更高的提手采购配额主动降价,以及受行业竞争日趋激烈影响。

原材料价格不断上涨、行业竞争日益激烈,对于业务较为单一的金富科技来说,可能很难迅速消化原材料价格上涨带来的影响,也无法很好应对激烈的行业竞争,这导致主营业务产品的单位成本“水涨船高”,毛利率一降再降。

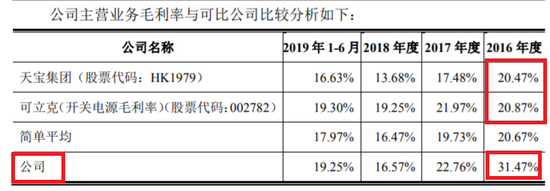

据金富科技招股书,2016年~2018年,综合毛利率从37.59%降到33.35%,最后跌到29.81%,公司塑料防盗瓶盖毛利率从38.22%到33.56%,最后降为29.8%。

金富科技在招股书中也做了测算,公司产品售价平均上升1%,可能导致公司主营业务毛利率上升0.7个百分点,反之亦然,总之公司主营业务毛利率对产品售价变动较为敏感。金富科技表示:若未来出现市场竞争加剧、原材料价格及相关费用上涨、产品价格下跌等情形,将会对公司主营业务毛利率产生不利影响。

对于业务较为单一、客户和供应商过度集中、毛利率连续下滑等问题,记者致电金富科技方面,但截至发稿未获回复。