- 单票毛利下行与价格战愈演愈烈 三通一达路在何方

- 2019年08月30日来源:中国广州网

提要:快递业的价格战有愈演愈烈之势。据国家邮政局数据显示,今年上半年,快递平均单价为12.2元,同比下降1.6%。而价格战的升级导致快递公司单票毛利出现下滑。快递行业专家赵小敏在接受记者采访时表示,价格战在短期内没有停止的迹象,“三通一达”受加盟制体系影响,总部会继续提高对快递数量的要求,行业会进一步承压,企业毛利受到考验。

随着韵达快递于8月29日晚间发布2019年中期业绩,“三通一达”半年成绩单全部出炉。

值得关注的是,快递业的价格战有愈演愈烈之势。据国家邮政局数据显示,今年上半年,快递平均单价为12.2元,同比下降1.6%。而价格战的升级导致快递公司单票毛利出现下滑。

快递行业专家赵小敏在接受记者采访时表示,价格战在短期内没有停止的迹象,“三通一达”受加盟制体系影响,总部会继续提高对快递数量的要求,行业会进一步承压,企业毛利受到考验。

价格战升级,利润增长空间受限

中报显示,韵达快递上半年实现营业收入155.54亿元,同比增长163.51%;净利润12.96亿元,同比增长29.6%。虽然外界将这份半年报评价为“喜忧参半”,但已经是“三通一达”中仅有的净利高增长数据。

今年上半年,圆通速递增速继续放缓,实现营业收入139.53亿元,同比上升15.64%,净利润8.63亿元,同比上升7.63%;申通快递净利则录得负增长,报告期内实现营业收入98.71亿元,同比上升48.62%,净利润8.32亿元,同比下滑4.04%;中通快递2019 H1营收为54.24亿元,同比上升29.2%,净利润为13.65亿元,同比下滑8.5%。

受价格战刺激等因素影响,上半年快递公司业务完成量快速增长,业务量的增速保障了快递企业营收保持增长态势,但利润增长空间却受限。

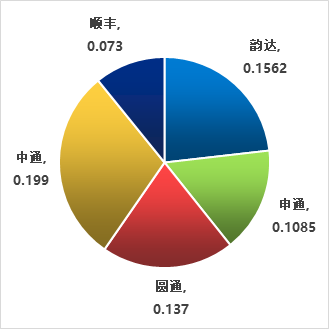

2019 H1“三通一达”、顺丰市场占有率

“价格战主要影响快递公司的单票收入,使毛利下行。”中国物流学会特约研究员解筱文对记者分析,“像圆通、申通在盈利承压的同时,市占率却没有达到预期。”

事实上,“三通一达”在上半年均出现了毛利率下滑的问题。其中,中通快递毛利率较上年同期下降2.3个百分点至34.8%,圆通速递下降0.8%,韵达快递上半年快递服务业务毛利率为14.12%,同比大幅下降16.52%。

从成本端来看,报告期内,申通快递单票成本为2.83元/单,同比上涨7.6%;圆通速递单票成本2.81元/单,同比下降11.56%;中通快递单票成本为1.07元/单,较上年同期下降0.09元,但成本降幅低于收入下降幅度。

成本可控性下降及毛利下滑,令部分快递企业在价格战中将短板展露无遗。

赵小敏分析认为,申通快递的隐忧是净利润指标及成本费用,而圆通的问题出在内部管理,除了内部架构臃肿外,其员工总数、工资总额已经超过韵达和申通的总和,“这并不是一个好现象,也侧面反映了加盟制快递企业的诸多问题。”

依赖电商,加码转运中心直营

整体来看,抛开价格战的影响,“三通一达”也已经开始转变发展方式。2018年以来,“三通一达”大规模收购转运中心,希望通过转运中心直营化,实现降本增效。其中,申通、圆通动作最为迅速。

截至2019年6月30日,申通快递自营车辆占比达到70.26%,独立网点较年初增长29.87%,转运中心自营率达到88.24%;圆通速递在全国范围拥有自营枢纽转运中心68个,自营城配中心5个;中通快递分布在全国的分拨中心共计87个,其中78个为自营。

在申通快递迅速发展直营转运中心背后,阿里的入局尤为关键。2019年3月,阿里以46.65亿元的价格收购申通快递控股公司德殷德润49%股权,入股申通快递。随后在7月底,阿里再次宣布与申通快递控股股东上海德殷控股、实际控制人陈德军和陈小英签署购股权协议,赋予阿里或其第三方自2019年12月28日起三年内向德殷投资发出购股权,购股权价格为99.82亿元。

在业内人士看来,阿里入局后,申通快递的资金实力日渐雄厚,同时该公司开始不断宣布转运中心直营化计划,向重资产方向发展。

“申通快递在未来还会继续收购中转中心的相关资产,这是一个长期目标。”赵小敏表示,“问题是加盟制快递企业入局较晚,粘合度、管控力度并不到位,导致效果目前并不明显。同时,转运中心直营化,带来大量人力、管理等成本的增加,影响企业的业绩表现。”

值得一提的是,阿里目前在中通、圆通、申通均有持股,资源优势倾斜并不明显。根据中通董事长赖梅松在财报会议上的说法,拼多多已经成为加盟制快递企业业务量增长的关键。数据显示,2019年H1,中通快递来自阿里系的包裹占比为56%,拼多多为20%。而去年同期,该项数据为阿里占比63%,拼多多占比13%。

据业内人士透露,“三通一达”业务员在拼多多电商件上的投入,已经超过“淘系”快递。

大规模解禁潮将至

除单票成本等业绩压力外,通达系快递企业将在今年下半年面临大规模解禁潮。记者统计发现,2019年9月,圆通速递将有上海圆通蛟龙投资发展(集团)有限公司等持有的超过19亿股解禁。在业绩低位,解禁潮令不少中小投资人表示担忧。

而“阿里系”的云锋基金已经在今年5月和8月多次公布减持圆通速递的计划。上述业内人士认为,这与圆通速递市占率被韵达快递超越有关,该公司并没有表现出创新措施挽救市占率。今年1-6月,圆通研发费用为0.37亿元,在快递业上市公司中,已经处于较低水平。

其它快递公司也面临着类似情况。从韵达快递来看,上海罗颉思投资管理有限公司等10名股东持有的16.53亿股将在2019年12月解禁。申通快递的解禁潮也集中在12月,大股东陈德军、陈小英兄妹及相关股东限售解禁,解禁数量11.99亿股,占总股本比例的78.33%。同时,2019年以来,申通快递已经多次发布股东减持公告,涉及逾4000万股。

对于解禁潮将至,圆通速递、申通快递证券部工作人员仅对记者表示,公司目前一切正常。

不过,赵小敏认为,解禁潮对快递上市企业而言是一次超级压力测试,尤其是在价格战背景下,是行业洗牌期的一次考验,接下来将是各家上市公司在降低单件成本、稳定全网现金流等诸多问题上分出初步胜负的节点。

文|财联社 李丹昱