- 无钱可投 一些基金正在悄悄消失

- 2019年09月03日来源:中国广州网

提要:入行4年,作为投资人的林峰第一次真切感受到,早两年的“傻钱”、“热钱”清退,一度因返投限制,投资机构不愿意拿的地方引导基金成了各家都要争抢的香饽饽。甚至不惜更换、拓展投资赛道来迎合引导基金的诉求。转型,又能否解救当下众多机构对资金渴望的燃眉之急?

林峰明显觉得,2019年以来,VC圈的各种社交活动比之前少了许多。

一些之前还在这个圈子里谈天论地的投资经理们突然不见了。即便投资人私下聚会,也直言“没得投”。还有一小撮人,偶尔会悄悄打探“你们的Carry分了么?”

相比一线投资经理,机构的IR却在四处打探,“有没有相对宽松的地方引导基金引荐?”

入行4年,作为投资人的林峰第一次真切感受到,早两年的“傻钱”、“热钱”清退,一度因返投限制,投资机构不愿意拿的地方引导基金成了各家都要争抢的香饽饽。甚至不惜更换、拓展投资赛道来迎合引导基金的诉求。

转型,又能否解救当下众多机构对资金渴望的燃眉之急?

无钱可投,一些基金正销声匿迹

虽站在整个创投行业的上游,但VC端的创业无疑是所有创业中最难的一环。这个行业独特之处在于,VC的商业模式与初始资金高度相关,募资是进入这个行业面临的最大考验。

从初出象牙塔到做到国内某知名VC投资副总裁,王浩用了4年左右的时间,也投出属于自己的明星项目,一路顺风顺水。2018年开始,他另起炉灶创立了一家新基金,却在募资过程中遭遇了一系列挫折。花费一年多时间,王浩仅募到5000万美金。同步启动的人民币基金募集,收效惨淡,遂而终止。

王浩的处境或可看作当前VC/PE市场的微观缩影,募资难的现状已经持续了20多个月。

CVSourse投中数据显示,2019年上半年,共有419支基金进入募资阶段,同比下降33.17%,目标募资规模达1019.59亿美元,同比骤降76.06%。与此同时,机构募资两极化的情况愈发明显。在2019年上半年完成的募资的271基金中,有12支基金募资规模超10亿美元,数量占比虽不足1.5%,但募资总额却高达308.08亿美元,占2019年上半年募资总额的56.59%,腰部和尾部机构的压力可想而知。

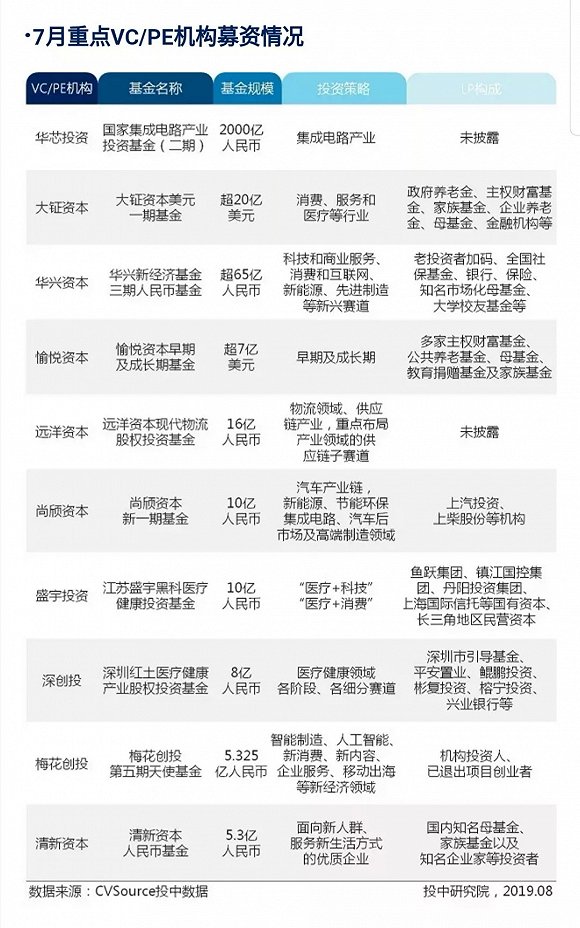

来源:CVSource投中数据,7月重点VC/PE募资,地方引导基金、母基金、社保基金、险资等为重要组成部分

“募资压力太大。”不止一位投资机构的IR向记者慨叹。

“一只基金能否募到钱,并不在于机构IR与LP的关系有多熟,过往业绩、基金体量、合伙人在行业内的声誉,都是能否募到钱的决定性因素。”深圳某机构创始合伙人白贺对记者表示,“一家机构如果想募到钱,手里至少要储备数百家LP资源。”

现实是,多数VC的LP储备量,往往只有几十家。

“单笔能拿出5000万元的机构也就几十家。”白贺向记者感叹。

募资两极化剧烈下,甚至,一部分机构已销声匿迹。

记者走访多家GP得知,国内某成立近4年的早期机构, 2019年上半年以来,投资经理频频离职,当前还能看项目的投资经理仅剩1位;某垂直领域机构,截止2019年6月,整个基金所有员工加起来仅剩6位,当前,该机构已全然转型,转向所关注领域的第三方服务公司。

此外,裁撤投后、PR、市场等后台员工,早已不是这个行业的新鲜事。

有投资人向记者坦言,资产管理规模5亿元以下的小基金正在销声匿迹。

白贺给记者算了一笔账,“假设某GP资金管理规模是1亿元,每年的资金管理费是200万元,这200万元还要周转整个公司一年内的全部开销;而成立三年内的基金还没迎来第一个集中退出期,这时只能珍惜弹药,过苦日子。”

个人LP集中退场,引导基金受宠

沿着募资难度加大的现状追根溯源,风险投资领域的合规性越来越高,持牌难度也越来越大,全国投资属性的新企业注册通道已全面关闭。

“‘傻钱’已经很难找了。”北京某机构投资副总裁对记者表示,“许多中小机构早先都依赖于高净值LP,但是‘野生’LP几乎都在行业内吃过亏,在经历了几轮市场狂热之后,发现股权投资并非如想象中那么赚钱,有的五六年前投资的项目现在还没有退出,直接影响到投资的热情”。

此外,受资管新政的影响,个人LP准入门槛提高,又对部分LP进行了削减。有投资人向记者表示,科创板开闸之后,余下的经过市场教育的高净值个人LP开始往科创板或者债权资产的迁移。

事实上,从当下募资渠道来看,地方引导基金、国有产业基金弹药最充足已是行业公知。

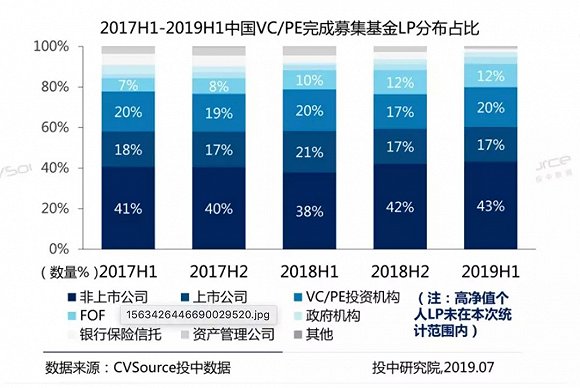

银行、信托尽管资金量充足,但由于市场监管趋严,金融机构的募资渠道并不顺利,这类金融机构LP也难以持续提供金融供给。CVSource投中数据显示,2019年上半年募资完成的基金中,金融机构LP大约只占10%。

相对而言,FOF的资金在已经完成募资的机构占比中,从2017年上半年的7%增长至2019年上半年的12%,但这部分资金却是为头部GP准备的,跟绝大多数中小基金毫无关系。

地方引导基金成为机构募资热门瞄准对象,这与早两年大相径庭。

“之前提起地方引导基金,市场都有些嫌弃,因为限制太多,还要顾及返投比例。现在有募资压力的合伙人见面就打探地方引导基金资源,我们的新基金也选择把地方引导基金的额度加到最满。”白贺对记者表示。

记者了解到,北、上、深、浙等一线城市及省份的地方引导基金返投比普遍偏高,尽管部分区域返投比例甚至近2倍,也依然拦不住GP的热情。

另一个利好是,社会资本募集难度系数加大,成为地方引导基金出征的好时机。尽管从2017年开始,地方引导基金的数量与规模增速略有放缓,但政府出资额不断提高已成了不争的事实。当前,多数地方引导基金在单个基金中的出资比例平均约占20%-30%,深圳天使投资管理基金甚至对于子基金的出资最多可加到40%,并将超额收益给予100%的让利。

相关政策也在进行调整优化。2019年7月30日,上海市政府下发《关于促进上海创业投资持续健康高质量发展的若干意见》,指出要发挥各类政府投资基金的引导带动作用,丰富募资渠道,持续优化政府投资基金管理和服务模式。无疑给当地引导基金的扶持力度又助推了一把。

拿到30%的钱,剩下70%依然募不到

地方引导基金资金充沛,但对GP的筛选也极为严格,GP团队素质、过往业绩,以及投资策略是政府引导基金评估子基金的三大主要指标。投资策略里,又极为看重子基金的赛道。

某早期投资机构IR告诉记者,“一二线的地方引导基金多数只投科技创新的GP和对产业型GP,对于消费、文娱等领域,则认为更应该是社会资本进行推动。毕竟地方引导基金首先要体现的还是引导意图,出资渠道对他们来讲至关重要。”

于是,一些优质的老牌投资机构依然还是LP的争抢对象。此前,在接受记者采访时,南京创新投资集团(南京市政府引导基金管理机构)总经理范源表示:“‘资本寒冬’一定会引发行业洗牌,头部效应明显,这对母基金而言是个机会,优质的团队还是靠‘抢’。”

但并非所有的地方引导基金都能“畅销”,比如,山东某地级市政府引导金,返投比1:2,鲜有一线机构问津;再如一些地方引导基金也期望所投GP能与本地产业相结合,面临一些可选择的GP不足的境况,如手握960亿元的河南农开产业基金投资有限责任公司,寄期望与资本能与农业相结合,尽管返投比例1:1.1,但可供选择的GP并不多。

但从另一个角度考量,尽管在募资中,地方引导基金的配比多可达到30%,多数能够拿到引导基金钱的机构都会选择将FOF资金配比的额度加到最满,但对于GP而言,剩下的70%的募资压力仍在。

深创投前总裁孙东升曾公开指出,GP的社会化募资压力较大,很多基金因为达不到要求而夭折,导致政府引导基金的投资变成“无效”。

GP求生:“为拿引导基金的钱,天天纠结是否转型”

地方引导基金对GP的喜好也直接影响到了GP的投资策略。上述机构IR透露,“甚至有机构为了拿到地方引导基金的钱,纠结是否要进行转型。”

不管是否受到LP构成的直接影响,当前的VC市场,机构内部的“自我革命”正在悄声上演,最明显的便是赛道的转型。

“2019年,所有看文娱的人都来看教育,所有看其他行业的人都来看消费,剩下的人基本都在科技。”此前,峰瑞资本创始合伙人李丰向记者表示,“我们之前在看的赛道突然一下子多了好多人。”

拿不到政府的钱怎么办?小基金也有小基金的活法,比如投资市场核心消费品牌的某早期基金,资金进驻一年有余,便开始考虑退出。

“对一个还在成长期的项目来说,大机构的过早退出会影响市场对该项目的投资信心。小基金就没有这方面的顾虑,我们先按节点退出一部分,回笼资金,降低风险,也能够有富余资金去投其他项目。”该项目投资人告诉记者。

(应采访对象要求,文中林峰、王浩、白贺均为化名)

文|投中网 冯颖星